Article écrit par nos soins et à retrouver dans « Finances hospitalières – édition mars 2022

2021 a été marqué par des taux d’intérêt toujours très bas et côté prêteurs des investisseurs désormais plutôt en concurrence frontale avec le bancaire classique et non plus en solution de dernier recours. Une synthèse de notre Observatoire de la dette éclairera de quelques constats techniques la situation au 31/12/2021. Le début d’année 2022 est lui marqué par une hausse significative des taux face à une inflation record, cela pourrait-il augurer d’une hausse durable sur 2022 ?

1. Les stratégies différentes de la BCE et de la FED :

Faut-il relever les taux ? De combien ? Et à quelle vitesse ?

À cause du risque que fait peser l’inflation actuellement galopante, sur la compétitivité des économies, le pouvoir d’achat des populations, la croissance des États, l’attitude des banques centrales est scrutée de près par les marchés et d’une manière générale par tous les acteurs de l’économie.

Plus prudente que la Banque d’Angleterre et la Fed américaine, la Banque centrale européenne (BCE) a maintenu ses taux inchangés le 3 février 2022 mais a ouvert pour la première fois la porte à une hausse des taux dès 2022 pour contrer l’inflation. Les espoirs de la BCE de voir baisser progressivement l’inflation à partir de janvier ont été déçus, avec l’annonce le 2 février d’une poussée de 5,1% en zone euro, bien au-delà de son objectif de 2% maximum à moyen terme. L’inflation « devrait rester élevée plus longtemps que prévu, mais devrait baisser » au cours de l’année, a résumé la présidente de la BCE, Christine Lagarde à l’issue d’une réunion du Conseil des gouverneurs. Sous pression, alors que les autres banques centrales ont décidé d’agir pour juguler l’inflation, la BCE continue pourtant de temporiser.

Les taux directeurs de l’institut restent à leur plus bas historique et il est toujours prévu que leur relèvement n’interviendra qu’après la fin des achats nets de dette. Christine Lagarde n’a cependant pas exclu une hausse des taux durant l’année 2022. Les marchés parient eux que la BCE sortira de son immobilisme dès cette année, et tablaient jeudi sur une première hausse de son taux de dépôt, pour l’heure négatif à -0,50%, dès juin.

Les débats sur la réponse appropriée face à l’inflation opposent à la BCE les « colombes », partisans d’une politique monétaire expansive, aux « faucons », favorables à un cap plus resserré. La prochaine réunion de mars, avec de nouvelles prévisions d’inflation à l’horizon 2024, donnera lieu à une analyse « plus approfondie », avec des conséquences éventuelles à en tirer sur la politique monétaire.

Côté FED, pour calmer l’inflation outre-atlantique (7% en 2021), la Banque Centrale doit augmenter les taux tout en continuant à soutenir la croissance pour renforcer un marché de l’emploi qui reste fragile, ce qui passe par une politique monétaire accommodante. Mais comme les perspectives économiques, très optimistes entrevues l’année dernière avec la forte reprise, sont en train de s’atténuer (la Banque mondiale a abaissé sa projection de croissance pour les États-Unis de 5,6% à 3,7% en 2022), l’exercice relève du numéro d’équilibriste.

Le 25 janvier, la Fed, prenant acte des améliorations sur le front de l’emploi et d’une inflation élevée qui pourrait persister, avait annoncé maintenir ses taux entre 0% et 0,25% pour le moment, mais elle se disait prête à les relever dès mars prochain. Son président, Jerome Powell, avait refusé de donner des précisions sur l’ampleur de la hausse envisagée, indiquant seulement que la Fed serait « souple » sur la question. Elle relève habituellement ses taux d’un quart de point de pourcentage (0,25). Elle semble vouloir aller plus loin que de simplement accélérer le calendrier, en annonçant qu’elle serait également prête à doubler la puissance de son action. Trois hausses d’un quart de point de pourcentage d’ici la fin de l’année sont prévus, mais toutes les options (sont) sur la table à chaque réunion de l’institution. Certains économistes vont jusqu’à anticiper 7 hausses de taux en 2022 !!!

La reprise économique post-Covid semble donc entraîner un resserrement des conditions de financement partout dans le monde. Est-ce la fin de l’argent facile ? L’année 2022 avec ses perspectives d’inflation va nous donner un premier élément de réponse. Mais on peut aussi se demander aussi, dans un esprit critique, si cette hausse dont on entend parler se produira vraiment : en effet, plus l’endettement des Etats augmente (ce qui a été le cas avec la crise du Covid), plus les taux longs deviennent systémiques pour la Zone Euro (l’impact pour un pays comme la France d’une hausse des taux significative serait budgétairement difficile à amortir) et plus la BCE pourrait se sentir contrainte de les maintenir assez bas pour assurer l’avenir de la Zone. Ce ne serait donc pas seulement par une volonté de la BCE ni des gouvernants européens, ni des investisseurs européens en mal de rendement que les taux monteraient mais aussi par des scénarios de crise : par exemple une crise de confiance vis-à-vis de la Banque Centrale, et/ou une attaque massive de spéculateurs sur les primes de crédit de certains pays fragiles, etc…

2. Synthèse de l’observatoire de la dette des Etablissements de Santé 2021

Cet état des lieux de la dette des Etablissements de Santé (EPS) se base sur les clients d’ANALIS Finance (conseil et suivi de la dette via Webdette) et représente 41% de la dette des Etablissements de Santé. Il va permettre de dresser une photographie de l’encours au 31/12/2021, dans un contexte 2021 marqué par les différentes vagues de Covid 19 qui continuent d’avoir un impact majeur sur le secteur de la santé, mais marqué également par les contractualisations par chaque établissement pour la restauration de leurs capacités financières dans le cadre du Ségur de la Santé, incluant le volet reprise de la dette.

Les principaux faits majeurs de l’Observatoire 2021 sont les suivants :

- l’évolution de l’encours est toujours orientée à la baisse en 2021, le montant emprunté en 2021 au global étant légèrement inférieur au remboursement du capital et aura un effet en 2022 sur l’augmentation du remboursement du capital,

- après couverture, pour l’ensemble de la strate, la part de l’encours à taux fixe est passée de 71,32% en 2016, 74,72% en 2020 à 75,98% en 2021. Le poids des nouvelles souscriptions majoritairement en taux fixes joue à plein, combiné également à l’amortissement plus rapide des encours variables et structurés,

- dans le temps, jusqu’en 2050 environ, la part variable prend le pas sur les taux fixes, avec quasi essentiellement des encours sur Livret A qui couvrent notamment les besoins très long terme des Centres Hospitaliers en l’absence d’offre bancaire. Ceci doit permettre de porter une réflexion approfondie sur ces encours très difficilement transformables en taux fixes auprès de la Banque des Territoires, avec la piqûre de rappel que le Livret A est variable et notamment soumis aux effets de l’inflation (cf hausse du Livret A au 01/02/2022 de 0,50% à 1%),

- le taux moyen après couverture est passé de 3,45% en 2016, 3,10% en 2020 à 2,98% en 2021, le taux actuariel (prise en compte des taux anticipés sur encours variables et structurés) après couverture est lui passé de 3,59% en 2016, 3,10% en 2020 à 3,09% en 2021. Il est notable d’observer l’impact de l’évolution défavorable des taux forwards sur encours variables (notamment Livret A) et structurés, qui impactent fortement les taux actuariels de ces 2 risques alors que les taux moyens 2021 se maintiennent. Ceci confirme la future évolution défavorable du taux moyen, à vérifier avec ce qu’il se passera réellement.

- les financements disponibles (lignes de trésorerie, revolving, prêts en phase de mobilisation) au 31/12 sont en baisse notable et continuelles rapportés au CRD, ce qui peut démontrer plusieurs choses : une attitude attentiste sur les souscriptions d’emprunt pluri-annuelles dans l’attente des notifications du Ségur en investissement et sur les aides à la restauration des capacités financières ; ou des besoins de trésorerie importants au 31/12 ce que pourrait démontrer la forte augmentation de l’encours moyen des tirages sur outils de trésorerie rapporté en pourcentage du disponible au 31/12,

- depuis 2015, les taux fixes étant bas et continuellement en baisse, nous observons que ce soit sur les durées de 15 ans ou 20 ans une baisse quasi-continue des propositions des banques, avec en moyenne sur 2021 un taux 20 ans à 0,88% qui est totalement exceptionnel. Ceci est une moyenne avec une tendance à la stabilisation en fin d’année malgré la hausse des taux, on peut imaginer que les banques ont baissé leurs marges pour maintenir leurs parts de marché, mais le début d’année 2022 devrait marquer la modélisation de cette hausse.

- en terme de réaménagement, la dette existante, les indemnités sont aujourd’hui toujours très prohibitives de par l’écart entre les taux souscrits et les taux actuels. Toute velléité de renégociation doit mettre en regard l’amortissement financier et l’amortissement technique des biens, afin de ne pas seulement faire une opération marketing de baisse des taux : le remplacement d’un taux élevé par un taux plus bas sur la même durée et en payant ou refinançant une indemnité est toujours une opération perdante en trésorerie.

En résumé, sur 2021 il est resté donc toujours très opportun pour les EPS de lancer des consultations pluri-annuelles afin de couvrir les besoins de financement sur un horizon de 2-3 ans de PGFP. Les Agences Régionales de Santé sont plutôt partisanes de ces stratégies qui permettent de lancer les travaux de manière sereine en ayant bouclé les financements en amont. Attention, et selon la structure et une analyse fine de la dette existante en amont, le « tout à taux fixe » a ses limites (côté taux variable la stabilité est de mise avec des Euribors en territoire négatif aux alentours de -0,55% sur l’année 2021 mais des anticipations en hausse sur 2022 avec un retour anticipé en territoire positif en fin d’année) lorsque l’on a un besoin quelques années plus tard de renégocier sa dette, les taux variables sont plus souples il faut bien le garder à l’esprit.

3. Une hausse des taux durable sur 2022 ? :

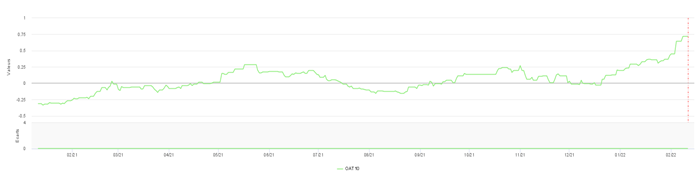

Courbe des taux OAT 10 ans

Le 20 décembre 2021, l’OAT 10 ans était encore en territoire négatif, et depuis la hausse est quasi continue : +0,70% au 10 février 2022, soit une hausse marquée qui semble à ce stade pérenne. En 1 an, c’est une hausse de quasiment 100 points de base qui a été observée.

Il y a à ce stade de l’année peu de consultations, mais les quelques consultations observées montrent une vraie hausse des conditions proposées en taux fixes, les banques étant moins dans la concurrence forte de fin d’année et appliquant désormais pleinement la hausse des taux tout en maintenant leurs marges.

Taux fixes observés cette dernière semaine selon l’analyse du risque de chaque établissement : 1,30-1,40% sur 20 ans, 1,60-1,80% sur 30 ans. L’année dernière à la même période nous avions plutôt des offres à 0,60-0,70% sur 20 ans et 1,00-1,10% sur 30 ans.

Les conditions de financement pour les Etablissements de Santé restent néanmoins toujours actuellement favorables lorsqu’on regarde une période historique plus longue malgré les hausses récentes depuis le début d’année 2022, mais avec plus d’incertitudes quant à l’évolution des taux du fait de ces perspectives d’inflation aux USA et en Europe difficilement prévisibles sur l’ampleur et la durée du phénomène, le discours récent plus pessimiste de la BCE le démontrant bien. Les consultations pluri-annuelles afin de financer 2-3 années d’investissement restent d’actualité, afin de garantir des conditions financières et d’avoir une visibilité des projets financés sur 2-3 ans.

Concernant les taux variables, l’actualité est marquée par les anticipations de retour en territoire positif sur 2022 des index Euribor (attention sur les nouveaux contrats 2022 sur index variable, les marges faciales proposées par les banques augmenteront en raison de la disparition de la « surmarge » que représente le Floor à zéro des index) mais aussi par l’augmentation du taux de Livret A de 0,50% à 1,00 % au 01/02/2022. Cette augmentation vient rappeler la variabilité de cet index, et il reste problématique que la Banque des Territoires ne puisse pas proposer dans une période de taux bas la sécurisation de ces encours en taux fixe. De plus, la Banque des Territoires protège désormais les encours en Livret A par une indemnité de type actuarielle, ce qui rendra ces encours plus difficiles à retravailler. Et comme le swap est quasiment impossible car non parfait du fait que la modification du taux résulte in fine d’une décision politique….. Il faut donc juste espérer que l’augmentation du taux du Livret A ne soit pas continue afin de limiter pour les EPS l’augmentation des frais financiers afférents, il pourrait être intéressant quand même que la Banque des Territoires réfléchisse à des solutions de sécurisation.

Autre événement notable à signaler sur les taux variables, plus technique : depuis le 3 janvier 2022, l’Eonia a définitivement cédé la place à l’€STR sur le marché interbancaire en zone euro. Ce changement affecte aussi bien les transactions entre les banques que le quotidien des particuliers, puisque l’€STR permet de déterminer le taux d’intérêt de plusieurs produits bancaires. Pour rappel, le marché interbancaire permet aux établissements financiers de s’échanger des actifs financiers (prêts ou emprunts) de court terme. Ces échanges sont effectués au taux du marché interbancaire. En ce sens, les établissements bancaires ont sollicité en 2021 les entités détenant des contrats indexés sur une composante de l’EONIA (EONIA, TAG, TAM, T4M) afin de s’accorder sur le remplacement de l’index au sein des contrats. Techniquement ils ont proposé de remplacer l’EONIA+MARGE par ESTER+0.085+MARGE.

4. Du côté des prêteurs :

L’année 2021 a surtout, à notre sens, été marquée par une concurrence accrue entre les banques dites classiques (Banque Postale, Caisse d’Epargne et Crédit Agricole notamment) et des investisseurs, qui n’interviennent plus en solution de dernier recours mais plutôt en concurrence en terme de taux proposés avec ces banques historiques.

Que va réserver 2022 sur ce thème ? Nous le verrons bien, mais la montée en charge de plateformes comme Capveriant pourrait permettre d’exacerber encore plus cette concurrence, au service des taux proposés aux EPS.

Cependant, certains EPS de toutes tailles peuvent, selon leur situation financière mais aussi selon un contexte spécifique régional du côté des banques, être en difficulté pour trouver des financements long terme, mais aussi court terme. Cette situation peut les empêcher de financer leurs investissements, et cela a forcément un impact sur l’offre de soins.

Comment réussir à contourner cette problématique ? Si le besoin d’emprunt est de 3-5 M€ alors passer par des investisseurs mais à des conditions plus élevées restera envisageable. Le souci est surtout pour les montants inférieurs à 3 M€ où là, en l’absence d’offres des banques classiques, les investisseurs n’interviennent pas car le montant sollicité est trop faible. Des solutions devraient pouvoir être réfléchies via les GHT et les établissements supports dans une stratégie de négociation commune face aux banques, voir même un emprunt groupé sur le modèle fait par les CHU dans les années 2009-2015 ? La réflexion est sur la table mais des solutions innovantes doivent être trouvées pour ces établissements de plus petite taille.